「妻や夫は相続税を払わなくていいのですか?」という質問をいただきます。

必ず払わなくていいわけではありませんが、相続税を計算するにあたって、配偶者にはかなり優遇される特例があります。

配偶者の税額の軽減

配偶者が実際に受け取った遺産の正味金額が、1億6千万円と配偶者の法定相続分のどちらか多い金額まで、配偶者には相続税がかからない、という制度です。

具体的な金額で説明します。

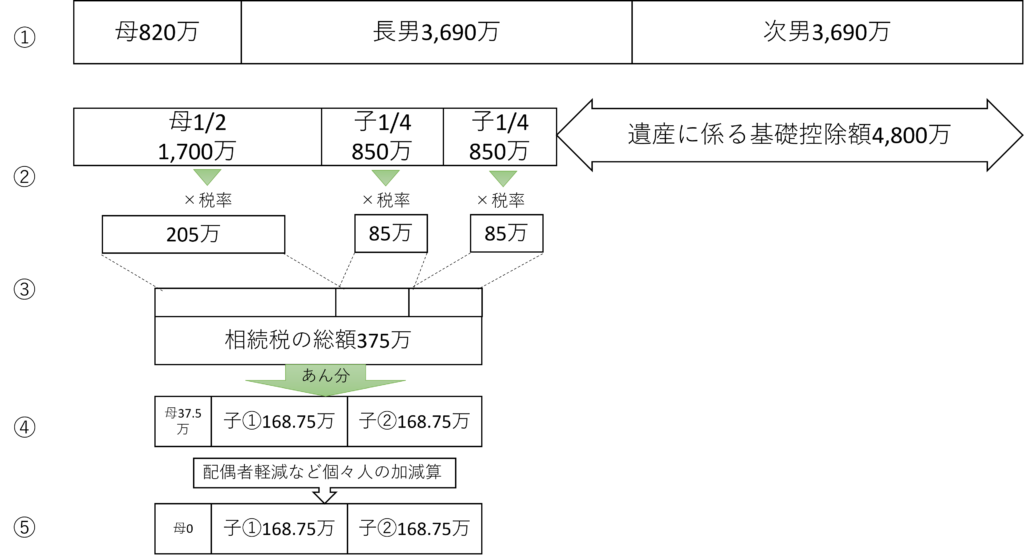

上記の図は、父が死亡した場合の相続税額の計算方法の簡略図です。

この場合、配偶者である母が実際に受け取った正味の遺産額は820万円、母の法定相続分は全遺産の1/2の1,700万円です。

配偶者である母が実際に受け取った820万円は、1億6千万円と配偶者の法定相続分1,700万円の多い方である1億6千万円より少ないので、この場合は配偶者に相続税はかかりません。

配偶者の法定相続分とは?

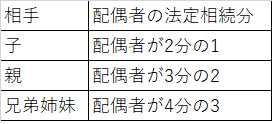

配偶者の税額軽減の計算で出てくる配偶者の法定相続分とは、次の表のとおりになります。

法定相続分と聞くと、この通りに遺産分割しなくてはいけないように思われますが、相続人同士の話し合いで決着するなら、上記の割合にこだわる必要はありません。 もちろん配偶者の税額軽減の計算のときには、上記の法定相続分で計算します。

相続税額が無くても申告書を提出しなくてはいけない

配偶者の税額軽減によって相続税を払わない場合でも、「配偶者の税額軽減を適用することにより」税額がゼロになるときは、この特例を使うことを示すためにも申告書の提出が必要になります。したがって、いったんはすべての財産の計算をしなくてはいけません。

また、申告書と一緒に、遺言書や遺産分割協議書、印鑑証明書を提出する必要があります。

遺産の分割ができない場合は

配偶者の税額軽減の計算には、配偶者が実際に受け取った正味の遺産額が必要になります。つまり遺産分割が終了していなくては計算ができないことになります。

申告期限までに遺産分割が確定しない場合には、まずは申告期限までに配偶者の税額軽減を適用しないで計算した申告書を提出する必要があります。遺産額が基礎控除額を超えていれば、一度税金を納める必要がでてきます。

相続人間で争いがあるため分割できないなら、専門家が入っている場合が多いとは思いますが、そうでないなら、なるべく早く遺産分割の話し合いをして確定させるようにしましょう。