個人が納める税金は、所得税の他に個人住民税があります。個人住民税は「地域社会の費用の負担を住民が広く分かち合う「地域社会の会費」的な性格を有する税」(総務省HP)です。

個人住民税にもいくつか種類がありますが、そのうちの所得割についてみていきます。

●住民税の計算方法

住民税も所得税と同様の計算方法になります。

●所得税との違いは所得控除の額

所得金額の計算までは所得税と同じです。なので、住民税は所得税の確定申告の情報を共有して税金の計算をします。

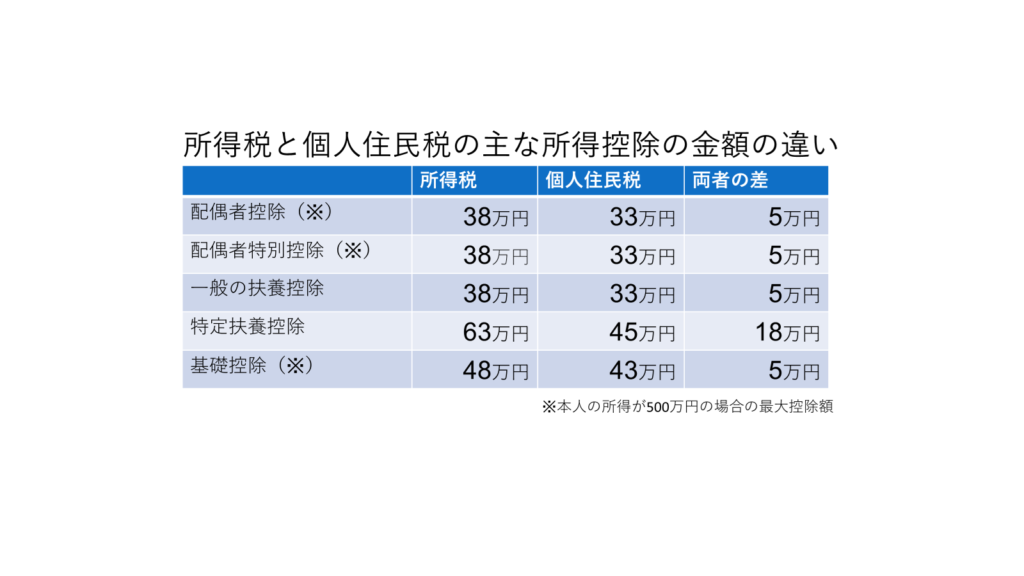

所得税と違うのは、その先の所得控除の金額です。個人住民税は「地域社会の会費」的な性格を持つことから、住民税の所得控除額は所得税のより少なくなっています。ですので、課税される所得金額は所得税の所得金額より多くなります。

所得税と住民税の所得控除額は、具体的には図のようになります。

●住民税の税率は10%

住民税の税率は、所得税と違って一律10%です。(道府県民税と市町村民税との合計)

●世帯での手取金額は

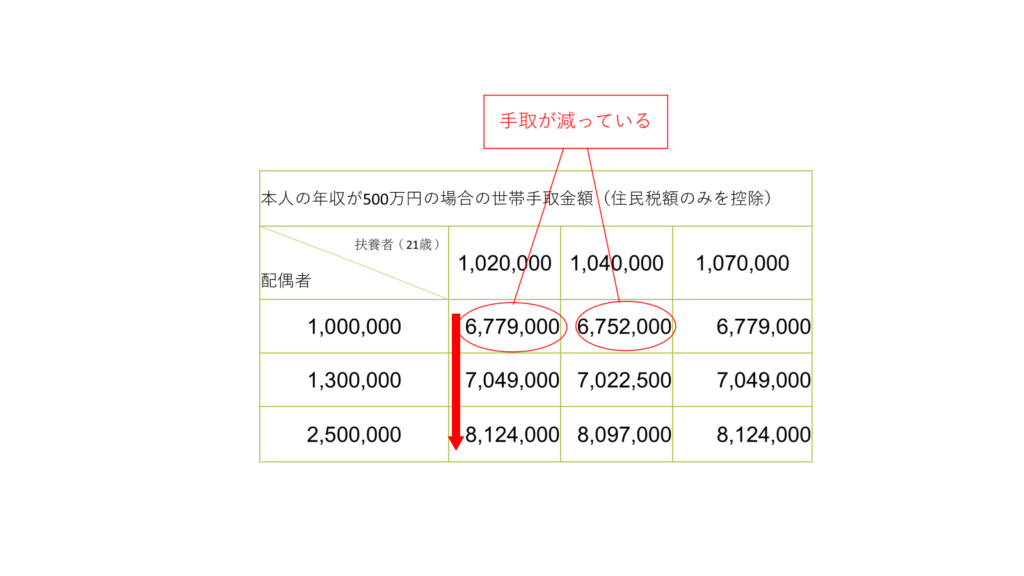

所得税と同じように、本人の年収が500万円の場合の配偶者とアルバイトをしている21歳の大学生の3人家族の世帯手取金額をみてみましょう。

住民税も同じように21歳の子どもの年収が103万円を超えると世帯全体での手取額が減ります。理由は所得税のときと同じく子どもの年収が特定扶養控除の扶養要件を超えてしまったことにより、特定扶養控除が受けられなくなったからです。子どもが102万を稼いでも107万を稼いでも手取りは同じになってしまいます。

●基礎控除を引き上げたらどうなるのか

いま議論されている基礎控除を引き上げたら、この壁はどうなるのでしょうか。

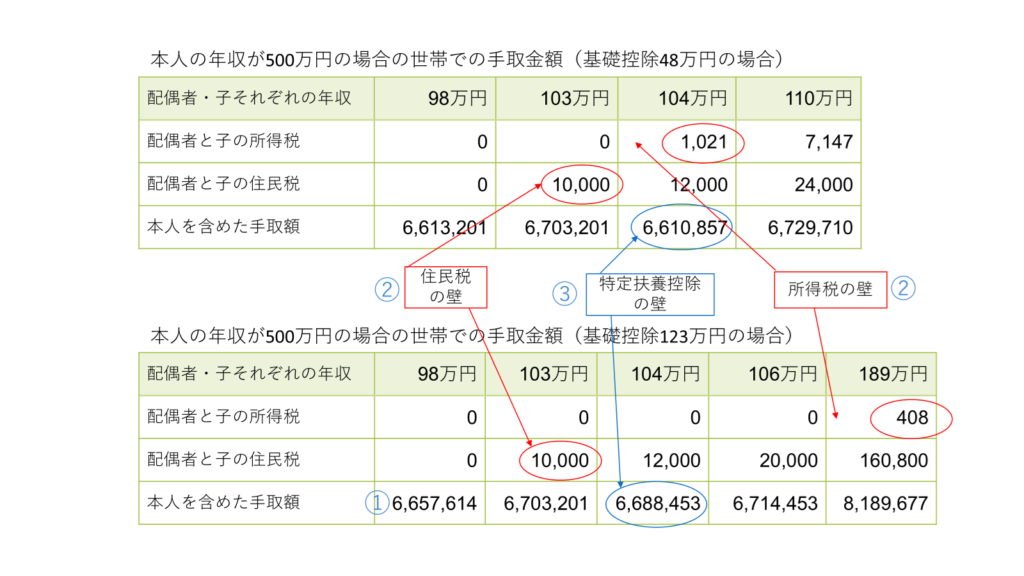

上記は、所得税の基礎控除額を123万円に引き上げ、住民税の基礎控除額含めたその他の所得控除や扶養の所得要件は変えずに世帯の手取り額を試算しました。

わかることは、①基礎控除を引き上げたら全体の手取りは増える②税金が発生する壁の年収は所得税のみ上がり、住民税はかわらない③扶養要件がかわらないと手取りが下がる壁がなくならない、となります。

●「年収の壁」をまとめると

① 税金が発生する壁。税金が発生すると額面通りには受け取れなくなるが、増えた分に税率をかけるので、手取りが以前より減るわけではない。

② 手取が以前より減る壁。世帯全体で考えたときに、扶養している家族が扶養要件から外れることで控除が受けられなくなり、年収は増えているはずなのに以前より手取りが減ってしまう。とくに19歳~22歳の特定扶養控除の影響が大きい。

の2つあります。

年収の壁には実はこれら以外に社会保険料の壁もあります。こちらは詳しくは説明しませんが、一定の年収を超えると社会保険料が発生することにより、以前より手取り額が減る壁です。

ひとことで「103万円の壁」といってもさまざまな側面があります。何をどのように変えると壁がなくなる、もしくは低くなるのか、議論の内容を注意して見ていきましょう。